中国钢铁行业供给侧改革三年:钢企吨钢利润长期维持数百元

过去的2018年,是中国钢铁行业运行最平稳、效益最好的一年。中钢铁工业协会会长、河钢集团党委书记、董事长于勇在在2019年1月14日的中国钢铁工业协会2019年理事(扩大)会议上如是表示。

而这距离钢铁行业最为艰难的“冰冻期”,刚刚过去了三年时间。2015年zho钢材销售价格跌破了白菜价,钢铁行业陷入全面亏损。

三年过去之后,据国家发改委网站日前发布的2018年行业利润数据,钢铁行业去年全年实现利润4704亿元,比上年增长39.3%。此外,2018年1-12月,中钢协会员企业实现工业总产值3.46万亿元,同比增长14.67%;实现销售收入4.11万亿元,同比增长13.04%;盈利2862.72亿元,同比大幅增长41.12%;资产负债率65.02%,同比下降2.63个百分点。

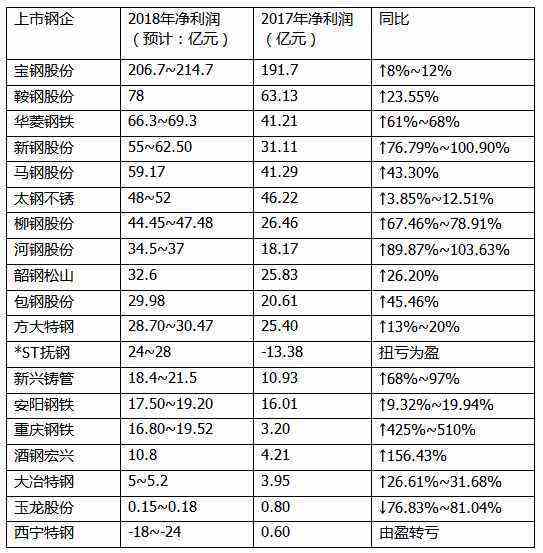

上市钢企披露的2018年度业绩预告也堪称“捷报频频”。据澎湃新闻统计,截至目前,33家上市钢企中已有19家公布了2018年的预估“成绩单”,除中国西部地区最大的资源型特殊钢生产基地、青海西宁特钢(600117)由盈转亏预计亏损18亿元-24亿元之外,其余18家均预计盈利,且数家在报告中提到创下“年度历史最优业绩”。

这三年期间,“一方面需求出现恢复性增长,但更重要的是供应端的继续收缩,使钢材价格保持三年连续上涨,是钢铁行业利润增长最大的动力。”提及钢企2018年的最优业绩,“我的钢铁网”资深分析师徐向春在接受澎湃新闻采访时表示。

供给侧改革:扭转产能过剩和“劣币驱逐良币”局面

钢铁巨舰驶入“冰冻期”的同时,中国钢铁产能过剩问题也引发了国际的关注。“内忧外患”之际,中国于2016年开始在钢铁行业进行了力度空前的去产能行动。

2016年2月,国务院发布〔2016〕6号《国务院关于钢铁行业化解过剩产能实现脱困发展的意见》,要求从2016年开始,用5年时间再压减粗钢产能1亿-1.5亿吨。目标同时还包括:行业兼并重组取得实质性进展,产业结构得到优化,资源利用效率明显提高,产能利用率趋于合理,产品质量和高端产品供给能力显著提升,企业经济效益好转,市场预期明显向好。

为达到上述目标,自2016年开始,清除地条钢、严抓环保不达标、僵尸企业退出、央企大合并,均称为这场去产能行动中的着力点。

2016年12月30日,国务院办公厅就对江苏华达钢铁有限公司(下称“华达钢铁”)和河北安丰钢铁有限公司(下称“安丰钢铁”)违法违规行为(分别代表了“新增产能”和“地条钢”的典型)调查处理情况进行了通报,调查处理发现的严重问题即是“落后产能仍然在扰乱整个市场,影响化解过剩产能的全局工作”。这场调查还重点对江苏省、河北省省政府及相关领导进行处理。

最终,中国用三年时间完成了上述压减产能的上限目标。2016年开始,中国连续三年分别淘汰6500万吨、5000万吨及3000万吨钢铁产能,合计1.45亿吨产能已接近1.5亿吨的五年目标。同时,2017年上半年淘汰了1.4亿吨地条钢。照此计算,实际上产能去产能总量达到了2.85亿吨。

徐向春提到,“2018年是去产能的第三年,连续三年的强力压缩过剩产能和取缔地条钢,使得钢铁产能过剩的局面得到基本扭转,劣币驱逐良币的根源也被铲除。”

原宝钢股份(600019)党委书记、董事长,现鞍钢集团有限公司董事、总经理、党委副书记戴志浩在2018年10月接受澎湃新闻等媒体采访时也表示,“今天的螺纹钢价格这么高,如果不打掉地条钢企业的话,他们现在盈利是非常好的。”

戴志浩用“杠杆”来直接反映钢铁企业的生存能力。2016年,中钢协会员企业平均资产负债率统计为69.6%,高过规模以上工业企业平均水平13.8个百分点。“实际数字可能更高,再继续3年,那有可能造成系统性金融风险,就是近万亿资产会形成不良资产。”戴志浩说,“我们可以想象,如果没有进行钢铁供给侧改革,全行业还是按照2015年那个样子,继续劣币驱逐良币,那么到今天是什么场景?”

钢企“翻身”:钢企吨钢利润一度超千元

供给侧改革对钢铁行业的影响最直观的莫过于钢价回升。

2015年年底,西本钢材指数跌到近1900元/吨,创近年来最低点。1年之后,该指数回升至3500元/吨左右。2017年底,则一度站上5000元/吨高点。2018年10月,西本钢材指数基本稳定在4800元/吨以上。2018年11月开始,钢价开始急剧回调,截至2018年12月底,西本钢材指数回调到近4000元/吨。

整体而言,2018年西本钢材指数全年均价4348元/吨,较2017年均价上涨317元/吨,涨幅7.86%。

对于全年钢价的整体上扬,徐向春表示,除压缩过剩产能和取缔地条钢之外,“助力”还重点包括近两年的环保治理。“主要产钢地区如唐山,邯郸,徐州等地,经常出现环保限产,这又进一步导致产能不能有效释放,市场供应偏紧,库存持续下降。市场价格易涨难跌,钢材利润长期维持数百元元的水平。”

钢市的持续回暖带给钢企的自然是“最优业绩”。截至目前,33家上市钢企中已有19家公布了2018年的预估“成绩单”,西宁特钢由盈转亏预计亏损18亿元-24亿元,其余18家均预计盈利。

两大钢企央企的上市公司宝钢股份、鞍钢股份(000898)分别预计净利润突破200亿元和78亿元。此外,湖南省最大国有钢铁企业华菱钢铁(000932)实现归属于上市公司股东的净利润66.3亿元-69.3亿元,同比增长61%-68%;江西省国有钢企新钢股份(600782)净利润在55亿元到62.50亿元之间,同比增长76.79%至100.90%。

从已披露2018年业绩预告的19家上市钢企来看,净利润总计已达近800亿元。

19家上市钢企2018年业绩预告。制图:贺梨萍

19家上市钢企2018年业绩预告。制图:贺梨萍

钢企利润要“回到合理水平”

值得注意的是,钢企迎来年度“最优业绩”的同时,市场也在开始出现告别高利润时期的迹象。

西本新干线网站发布的《2019年西本新干线钢材价格指数走势预警报告》(下称“《预警报告》”)中将2018年全年走势分为三个阶段:第一个阶段是1-3月份,国内钢价呈现弱势震荡下跌态势;第二阶段是4-10月份,国内钢价一路震荡上行,环保高压下供给下降,房地产需求较旺,库存持续处于低位,钢企盈利大幅飙升,螺纹吨钢生产利润超千元,热卷吨钢生产利润达800元上方;第三阶段是11-12月份,国内钢价大跌后开始低位盘整。

针对2018年最后两个月的钢价下跌,《预警报告》认为,主要受采暖季环保限产力度不及预期,国内外宏观经济表现不理想,黑色系商品期货提前加速下行,房地产投资增速连续小幅下滑,市场一度恐慌心理加重所致。

徐向春则表示,“钢铁行业高利润,也侵蚀了下游行业的利润,这一现象不可能长期维持。”他认为2018年11月钢材大跌就是一个转折性信号,“意味着钢铁的高利润将会适度压缩,回到一个合理水平。”

对于2019年的钢市,西本新干线发布的《预警报告》和徐向春持有类似的观点,即钢材需求量将有所下降、钢材价格将不及2018年之火爆。

徐向春认为,由于压缩过剩产能的任务基本完成,同时环保治理的精细化、科学化,不搞一刀切,限产情况将有一定的改变。因此,2019年钢材产量会有所宽松。同时,房地产降温,经济增速放缓,则都会影响钢材需求有所下降。

“总体判断,2019年的钢材价格将比2018年下降约10%。钢铁行业的利润将会下降30%-40%”。徐向春同时强调,这并不意味钢铁行业再次陷入困境,而是回到一个合理的利润水平,步入长期可持续的发展时期。

新闻推荐

之前,笔者仅从就金融论金融的层面,分别从社会融资规模变化和货币供给机制转换两个维度,对货币政策传导机制进行了描述和刻画...