机构抱团的原料药大白马遭遇两跌停,兴证全球受伤最重、险资代表泰康资产10只基金中枪

记者 | 吴绍志

4月8日,华海药业(600521.SH)再度跌停,成交额13.59亿元。经历连续两个跌停板后,公司最新股价为20.22元/股,总市值跌至294亿元。

对于突如其来的闪崩,投资者们猜测纷纷。此前公布的业绩快报显示,公司2020年度实现营业收入64.85亿元,同比增长20.36%,实现净利润9.30亿元,同比增长63.24%,净利润增速处于预估的下限;2021年一季度预计当期净利润在2.42亿元至2.65亿元,同比增长10%-20%。

那么是谁在恐慌出逃呢?4月7日龙虎榜数据显示,五大卖出席位均为“机构专用”,合计卖出2.67亿元。4月8日五大卖出席位再度被机构占据,合计卖出8.25亿元。

实际上,华海药业是不少机构的“心头好”。

截止2020年底,共有377只基金持有华海药业,合计持仓占比达到21.18%。其中兴证全球基金旗下有9只基金持有该股,总计6206.62万股,是机构投资者中持股量最高的。这9只基金中,谢治宇管理的兴全合宜、兴全合润占主导,分别持有2261.11万股、1649.37万股。

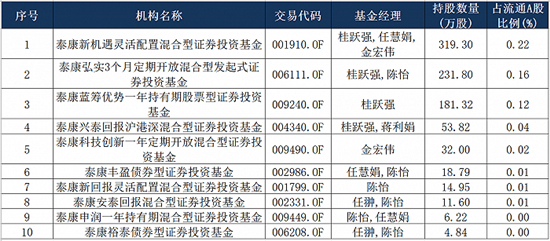

险资方面,作为第一家拥有公募牌照的保险资管公司,泰康资产旗下总共有52只公募基金,其中有10只持有华海药业,总计874.63万股,在机构投资者中排名第九。

其中,“拳头产品”泰康新机遇、泰康弘实3个月定开和泰康蓝筹优势持股数量均在100万股以上,基金经理中都包括公司权益投资负责人桂跃强。

泰康新机遇成立于2015年12月,最新规模45.82亿元。华海药业是其“隐形重仓股”,持有319.30万股,公允价值1.08亿元,占基金资产净值比例2.36%,在所持个股中排名第17。

从买入卖出情况来看,华海药业的地位在2020年十分重要。2020年全年累计买入2.00亿元,仅次于贵州茅台,同时累计卖出1.20亿元。买入的时间主要分布在下半年,2020年中报披露的持股仅有128.85万股,至年底持仓翻倍。

泰康弘实3个月定开成立于2018年8月,最新规模57.74亿元,持有231.80万股华海药业,公允价值0.78亿元,占基金资产净值比例1.36%。同样是在2020年积极买入,2019年末仅持有92.40万股,一年间华海药业的地位从63位一路飙升至19位。此外,除了上市公司股票,该基金还持有1.674万张华海药业的可转债。

相比之下,泰康蓝筹优势成立时间较晚,2020年8月才成立,最新规模10.72亿元,不仅持有1.994万张华海转债,华海药业还是该基金第五大重仓股,持有181.32万股,公允价值0.61亿元,占基金资产净值比例5.72%,全年累计买入0.66亿元,买入金额仅次于贵州茅台、五粮液和天宇股份。

2020年,华海药业从16元/股一路上涨,并在8月末触及45.70元/股的历史最高价,随后便一路下滑,现如今相比于巅峰时期已近乎腰斩。

值得注意的是,在华海药业公布的十大股东名单中也有险资的身影,2020年三季报显示,“前海人寿保险股份有限公司-分红保险产品”持有1425.66万股,位列第十大股东。

Wind资料显示,泰康资产前身为泰康人寿资产管理中心,2006年2月成立,2015年获得公募牌照后,公募基金业务规模不断扩张,最新规模已经达790.18亿元,包括非货币型713.49亿元和货币市场型76.69亿元。

新闻推荐

众所周知,投资分析有三种基本手段:基本面分析、技术分析、量化分析。其中,量化分析是基于数学和统计学,从海量数据中去捕捉和...