河南油条大王旗下公司要在A股上市,一年营收近9亿元,同业竞争是最大命门

记者 | 袁颖琪

编辑 | 陈菲遐

备受市场资金追捧的速冻食品板块将添新军。郑州千味央厨食品股份有限公司(下称千味央厨)已提交招股书,拟登陆中小板。

值得注意的是,千味央厨是2012年从郑州思念食品有限公司(下称思念食品)分拆出的业务,在2017年之前千味央厨与思念食品的实控人均为李伟。对于千味央厨,同业竞争问题将会是证监会审核关键。

短期有资金压力

千味央厨主营业务分为油炸品、蒸煮类、烘焙类三类。其中,油炸品就包括为肯德基提供油条。2019年三类业务分别贡献应收4.9亿元、1.98亿元和1.77亿元,分别占营业比例为55.3%、22.2%和19.8%。

尽管业绩增长强劲,但千味央厨面临不小的资金压力。近三年,千味央厨账面现金从2017年的2.3亿下降至2019年的0.79亿元。相应的,流动比率从2.2下降到0.8;同期速动比率也从1.87下降到0.41。同行业上市公司海欣食品(002702.SZ)、三全食品(002216.SZ)、惠发食品(603536.SH)等平均流动比率为1.58,平均速动比率为1.1。显然,千味央厨的流动性低于行业平均水平。

千味央厨账面资金下降有两方面原因。一方面是投资固定资产,扩张产能。从2017年至2019年,千味央厨固定资产从5380万增加到3.42亿元。另一方面是因为存货增加。近三年,千味央厨的存货从4200万增加到9900万。存货周转率也从11.56次/年下降到8.68次/年。

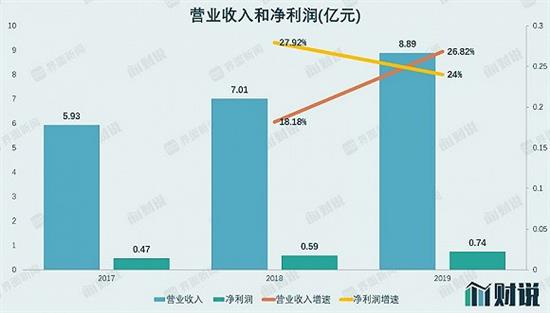

固定资产与存货双双上涨背后,是千味央厨的业绩增长。根据招股书,千味央厨2017年至2019年的营业收入从5.9亿增加到8.9亿,年均增幅25%。近三年的净利润从4660万增加到7410万,年均增幅为30%。

短时间内营收规模快速增长的另一大原因,是大客户肯德基母公司百胜中国控股有限公司(下称百胜中国)的支持。但严重依赖单一大客户也成了千味央厨潜在的风险。数据显示,百胜中国在2017年到2019年间为千味央厨贡献了30%左右的收入。如果百胜中国的订单出现下降,对千味央厨营收影响较大。

同业竞争是过会命门

不过,对千味央厨影响更大的是同业竞争。

千味央厨控股股东是共青城城之集企业管理咨询有限公司(下称共青城城之集)。共青城城之集本身并无实际生产经营行为,实际控制人为李伟,间接控制千味央厨62.49%的股份。

李伟除千味央厨外,还控制着For Joy Develop Limited、Genki Holdings Limited等8家境外企业、郑州黄河大观有限公司、河南海朗置业有限公司等47家境内企业。其中,最广为人知的一家持股公司当属思念食品。思念食品与千味央厨都从事冷冻食品生产,李伟是创始人。2017年前,李伟持有思念食品70%的股份。

2017年开始,李伟为解决千味央厨与思念食品之间的同业竞争问题,开始一系列股份转让。当年,李伟将其间接持有的70.43%的Synear Food(即思念食品的境外控股公司)股权以3.83亿元价格转让给思念食品管理层王鹏、田淑红、王丽娟、徐锋等四人。其中,王鹏与李伟是亲属关系。此后,李伟退出思念食品董事会,且不再担任思念食品任何职务。同时,王鹏将间接持有的千味央厨20%股权,以5,006.48万元的价格转让给李伟,并退出千味央厨董事会,且不再担任千味央厨及其控股股东共青城城之集的任何职务。

尽管为规避同业竞争做了相应股权安排,但李伟是否退出思念食品的经营并不能判断。原因之一在于以上两笔股权转让均为折价交易。李伟转让Synear Food的70.43%的股份是以2016年12月31日的公允价值6.04亿元为基础,再折价约10%。王鹏转让给李伟关于千味央厨20%股权的对价,是以共青城城之集全部股权于2016年12月31日的公允价值3.34亿元为基础,再折价约25%。再考虑到李伟与王鹏的亲属关系,同业竞争问题仍将会是本次千味央厨能否过会的关键。

上市后估值如何?

近期多家速冻食品上市公司因为半年报超预期,股价、估值齐飞。其中,安井食品(603345.SH)、三全食品和海欣食品年初至今股价均已翻倍。资本热捧之下,千味央厨估值会是多少呢?

当前上市公司中与千味央厨可比程度最高的是河南另一家同类企业三全食品。不过,两者在销售模式以及利润端上都有不小差异。

三全食品在速冻面米行业市占率高达28%,可谓是业内第一。从销售渠道上看,三全食品主要以商超和经销为主,面向零售市场,行业集中度高。To C端的业务模式帮助三全食品实现了更大的销售规模。2019年,三全食品实现营收59.86亿元,净利润为2.19亿元。营收与净利润规模分别是千味央厨的7倍以及3倍。

千味央厨与三全食品商业模式略有不同,前者主要针对餐饮端To B的客户。

目前我国餐饮业的集中度和连锁化程度较低。数据显示,2017年餐饮业百强占比仅7%、连锁餐饮企业在餐饮业的占比只有1%,同年美国连锁餐饮占比达15%。原因在于国内餐饮行业中大量中小餐饮商户采用单店(夫妻店)或少量连锁模式经营,缺乏规模效应,导致其对食材的统一采购和配送、出菜速度、菜品品质稳定性等需求降低,不利于速冻面米制品的销售。因此,目前市场规模餐饮渠道不及零售渠道。这也是导致千味央厨营业收入规模不及三全食品五分之一的原因。

但趋势正在发生变化。越来越多的餐饮企业开始选择通过统一采购速冻面米制品,来实现相关菜品标准化、提高出餐效率、降低成本的目的,餐饮渠道市场已成为驱动速冻面米制品市场规模扩大的重要引擎。根据广发证券研究所测算,2018年我国速冻面米制品餐饮渠道收入为122亿元。预计未来五年,速冻面米制品餐饮渠道收入复合增速为21%,远超速冻面米制品整体行业复合增长率。

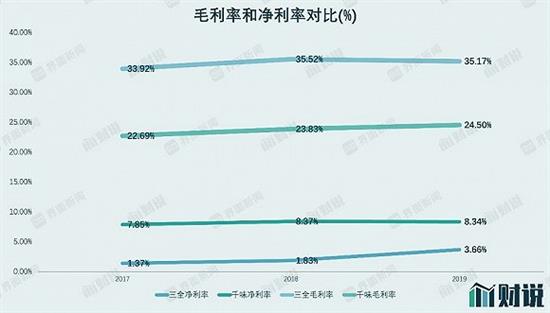

但问题也显而易见。连锁餐厅的溢价能力较普通消费者更强,主营餐饮渠道的千味央厨毛利率比To C的三全食品毛利率更低。2019年,千味央厨毛利率为24.45%。同年,三全食品毛利率为35.17%。更为不利的是,餐饮渠道作为速冻面米制品新兴市场,生产企业也主要通过价格竞争、爆品模仿等手段抢占市场增量和扩张市场占有率。

餐饮渠道也并非毫无优势。商业模式的区别不利于千味央厨营收规模增长,但盈利能力方面却有独特优势。

由于不面向消费者,打响品牌知名度的方式并不靠广告,因此千味央厨销售费用更低,净利率更高。2019年,千味央厨销售费用率只有5%,而三全食品销售费用率高达26.59%。同年,千味央厨净利率为8.34%,而三全食品净利率只有3.66%。

受限于目前的市场规模与行业集中度,千味央厨销售规模比起三全食品等上市公司更小,但成长性更强。从PEG的角度看,千味央厨可能会享受比三全食品更高的市盈率估值。

截至7月14日收盘,三全食品2020年市盈率估值为46.9倍,安井食品2020年市盈率估值为74.5倍。如果按50倍至70倍的市盈率算,千味央厨2020年的估值预计在48亿元到67亿元之间。

新闻推荐

疫情和相关的应对政策如何影响全球增长?全球“新常态”是怎样的?疫情如何影响亚太地区经济及主权信用评级?全球危机是否...