A股暴涨后哪些行业“性价比”更高?一张图看清这些潜力板块

记者 | 胡颖君

牛市味道越来越浓郁了。

7月8日,沪指一扫昨日尾盘跳水的阴霾,成功站上3400点关口,连续7日收阳,连续5日成交额破万亿元。

市场风格切换已是板上钉钉,在地产、银行、券商等板块悉数登场亮相后,军工股今日异军突起,低估值板块成为市场资金追捧的对象。

“按照A股的这种走势,短期内好像没有什么调整的可能。对于目前想进场的资金而言,建议还是可以配置低估值的蓝筹板块,现在即便涨了一波,相比于题材股而言,性价比还是很高的。”一位私募人士告诉界面新闻记者。

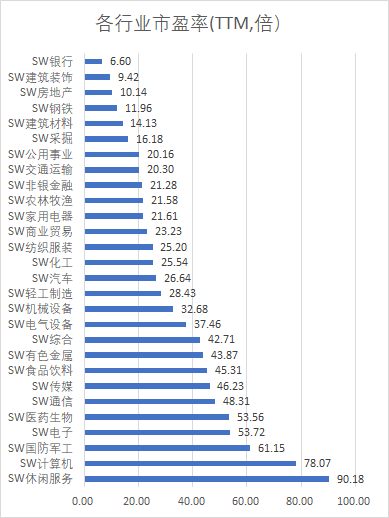

根据Wind提供的数据,界面新闻记者梳理了A股各个行业当前的估值水平,供投资者参考。

从绝对估值来看,银行、建筑装饰、地产等板块估值排名靠后,其中,银行、房地产在经历一轮快速的估值修复后,估值仍只有6.60倍、10.14倍。此外,钢铁、建筑材料、采掘等板块的绝对估值也非常便宜,PE不足20倍。

休闲服务、计算机、国防军工等板块的绝对估值位居行业前列,其中,休闲服务板块最新动态市盈率高达90.18倍,高于计算机板块的78.07倍。紧随其后的是电子、医药生物板块,当前市盈率均超过50倍。

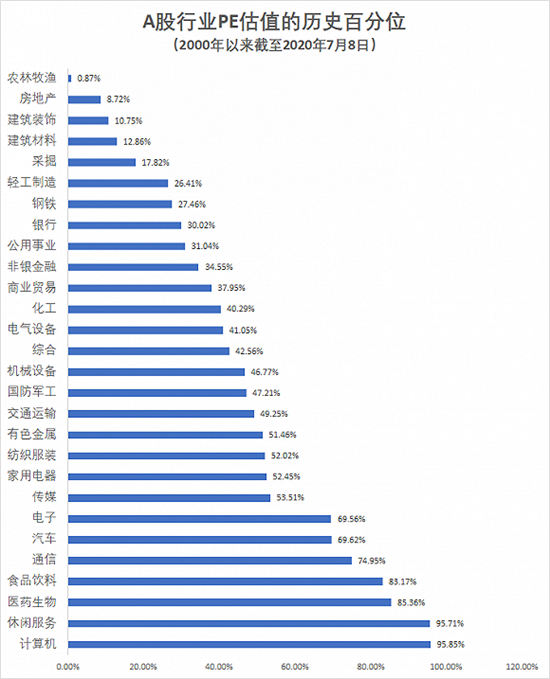

除了绝对估值外,我们还可以观察各个板块的估值历史分位数。事实上,估值历史分位数反映了个股当前估值在一段历史区间中的高低程度,能刻画出个股的估值在一段历史区间中是否“便宜”。

从估值历史分位来看,截至7月8日收盘,计算机、休闲服务、医药生物、食品饮料、通信板块相对估值明显偏高,其PE估值历史分位数分别高达95.85%、95.71%、85.36%、83.17%、74.95%。

处于历史估值低洼的有农林牧渔、房地产、建筑装饰、采掘、轻工制造等行业,其PE估值历史分位数分别为0.87%、8.72%、10.75%、12.86%、17.82%、26.41%。

综合绝对估值和估值历史分位来看,房地产、银行、钢铁板块属于真正的低估值板块。业内人士指出,市场短期内,中观景气仍在恢复通道中,这些性价比较高的低估值板块或将迎来更多机会。

具体到个股而言,地产板块下半年随着市场供应量加大、流动性宽松叠加基数较低,基本面改善有望持续,将继续推动板块估值修复。投资者可关注低估值、高股息的优质住宅开发行业龙头股,如万科A(000002.SZ)、保利地产(600048.SH)、招商蛇口(001979.SZ)。

对于银行板块而言,由于其经营具有明显的“高杠杆”特征,因此公司治理能力、风控能力尤为关键。建议关注招商银行(600036.SH)、宁波银行(002142.SZ)等零售等业务优势突出、经营治理能力较好的银行。

钢铁板块,沿着稳投资、扩内需为钢铁产业带来的结构性投资机会,重点关注整体竞争力好,以及符合高分红、低估值、且未来资本性支出较少特点的公司, 例如三钢闽光(002110.SZ)、华菱钢铁(000932.SZ)、新钢股份(600782.SH)等低估值高股息优质普钢钢企。

值得一提的是,对于此轮踏空的资金而言,高估值、曾经交易拥挤的板块还值不值得继续持有?科技、消费题材能否在牛市中继续表现?

中银证券杨思睿认为,对于计算机板块而言,相比估值,逻辑与验证更重要。较好的业绩弹性能够消化估值,同时提升资金的风险偏好。因此,相比高估值带来的心理压力,投资者应更重视具体标的的逻辑通顺与业绩验证。他认为新的上车机会在40~50倍个股,推荐科大讯飞(002230.SZ)、华宇软件(300271.SZ)、恒生电子(600570.SH)、太极股份(002368.SZ)等。

针对消费板块,新时代证券策略分析师樊继拓认为投资者无需悲观。他表示,不能简单用估值的历史水位来简单衡量主线板块是否太贵,行情是否到头了,只要能保持一定的盈利增速,估值会在这一过程中取得动态平衡。历史上的大部分大级别领涨主线板块都在上涨的过程在突破了当时的历史估值天花板,且突破历史极值后,主线行情仍维持了一段时间。

新闻推荐

7月1日,英国《银行家》(TheBanker)杂志发布了“全球银行1000强”最新榜单。光大银行排名提升至第35位,较去年上升4个位次...